ここから本文です

電子マネーの現状と課題

1.はじめに

さまざまなキャッシュレスサービスの中でも電子マネーの普及はめざましいものがあります。クレジットカードの利用は収入や年齢による制限があり、デビットカードの利用には銀行口座が必要です。それに対して電子マネーは利用には特別な制限がなく、未成年者を含む誰もが利用できるという特徴があります。電子マネーはコンビニエンスストアやスーパーなどで日常的に利用され、クレジットカードに比べ少額ですが頻繁に利用される傾向も現れています。

最近の電子マネーはニーズに応じて種類が増え、利用できるお店やインターネットショップ、オンラインゲームなども広がり、より便利になりました。その一方で消費者がそのしくみや使い方を理解できなかったり、簡単に購入できる電子マネーの特徴を悪用する詐欺も増えています。

筆者が実施した大学生のアンケート*1では、学生の96.8%がIC交通乗車券を日常的に利用していると答えています。また、スマートフォンで通常利用する支払手段を聞く問いに対し、iPhoneを利用する学生の37.3%がApple Inc.によるiTunesギフトカードを、iPhone以外のスマートフォンを利用する学生の25.5%がGoogleLLCのGoogle Play ギフトカードをコンビニエンスストアで購入して利用していると回答しています。

若年層は店舗ばかりでなく、スマートフォンでも積極的に電子マネーを利用しています。近年電子マネーの利用形態が大きく変化してきていることを理解しておくべきです。

2.電子マネーの概要

1)電子マネーとは

「電子マネー」とは電子的に保存された残高(貨幣価値を示すデータ)を使った支払手段の総称で、法律などで厳密に定められた用語ではありません。日本では金融庁が管轄する「資金決済に関する法律」(資金決済法)に基づき、同法律に定められる「前払式支払手段」に分類されます。

前払式支払手段という用語は難しい印象がありますが、簡単にいえば一定の残高をもつ電子マネーを事前に購入し、商品の支払いなどに充てるサービスを指しています。例えば千円分の残高を持つ電子マネー「Suica」を駅で購入しコンビニエンスストアでの支払いに使う、という使い方が典型例です。Suicaのように残高を後で購入して積み増すことができるものもあります。

電子マネーはクレジットカードなどと同様キャッシュレスサービスの一つに位置付けられますが、利用者が代金を実際に支払うタイミングが異なります。電子マネーは事前に代金を払う「前払い」であるのに対し、クレジットカードは事後に支払う「後払い」、銀行口座残高で支払うデビットカードは「即時払い」となっています。(図1)

| 支払手段 | 代金支払いのタイミング | 代金支払い方法の例 | 当てはまる法律 |

|---|---|---|---|

| 電子マネー | 事前(前払い) | 発行会社から電子マネーを購入。その後残高を追加購入(チャージ) | 資金決済に関する法律 |

| クレジットカード | 事後(後払い) | カード会社から請求後、銀行口座から引き落とし | 割賦販売法 |

| デビットカード | 原則として即時 | 普通預金口座の残高から支払 | 銀行法 |

2)電子マネーの種類

電子マネーはもともとICカードを用いたものに限定していましたが、最近はプリペイドやギフト(いずれも前払式支払手段)なども電子マネーと呼ぶようになりました。さまざまな種類がありますが、大きく次の二種類の方式に分かれます。

- 残高がカード自体に記録されているもの

- 残高が電子マネー発行会社が管理するサーバーに記録されているもの

残高がカードに記録されているものには、ペットカードと呼ばれる薄い磁気カードを用いた「磁気型」、交通乗車券などの「IC型」などがあります。それに対し、残高が発行会社が管理するサーバーに記録されているものは、「サーバー型」に分類されます。サーバー型はID番号が振られ、インターネットやスマートフォンからID番号を入力して支払います。(図2)

| 価値が記録されている場所 | 種別・タイプ | 主な事例 | 主な利用場面 | |

|---|---|---|---|---|

| カードやスマートフォン内に記録(ICチップ) | ICカード型電子マネー | 交通乗車券兼電子マネー | Suica、PASMO、Kitaca、manaca、ICOCA、TOICA、PiTaPa、SUGOCA、nimoca、はやかけん、など | 鉄道・バスの利用店舗で利用(カードやスマートフォンをかざす) |

| 電子マネー | 楽天Edy、nanaco、WAON、など | 店舗で利用(カードやスマートフォンをかざす) | ||

| 発行会社のサーバー | サーバー型電子マネー(プリペイドカードと呼ばれるものが多い) | Amazonギフト券、iTunesギフトカード、Google Playギフトカード、WebMoney、ビットキャッシュ、ゲーム専用の電子マネー(ニンテンドープリペイドカード等多数)、など | パソコン、スマートフォンなど(ネットで利用) | |

| 発行会社のサーバー | 磁気カード型 | 百貨店ギフトカード、QUOカード、図書カード、ユニコ、miyoca、国際プリペイド各種、など | 店舗で利用(カードを提示) | |

次に、代表的な電子マネーについて説明します。

交通系電子マネー(IC型)

Suica、PASMOなどの交通系電子マネーはICカードを用いており、基本機能は電車、バスなどの乗車券です。電子マネーはその付加サービスとして提供されています。首都圏の都市部などでは通勤や通学に多くの人が利用しており、通勤/通学途上、駅構内(駅ナカ)のお店から出勤先や登校先近くのコンビニエンスストア、スーパーなどで便利に利用できます。

交通系電子マネーは全国各地の鉄道事業者ごとにたくさんの種類がありますが、いずれもほぼ同様なサービスです。

流通系などの電子マネー(IC型)

大手流通業が発行する電子マネー(例:WAON、nanacoなど)は、系列のコンビニエンスストアやスーパーなどで利用できます。流通業の系列を問わず、さまざまなコンビニエンスストアやスーパーなどでも利用できる電子マネー(楽天Edyなど)もあります。

大手流通業による電子マネーは利用できる店舗が特定の系列店舗に限られるという制限はありますが、利用の際にキャッシュバックやポイントがもらえるなどのメリットがあります。系列店舗での利用を優遇することで顧客を囲い込む効果も狙っています。

サーバー型電子マネー

近年、大手インターネットショップで使えるものや、スマートフォンでゲームなどの有料サービスを利用するための「サーバー型電子マネー」が増えています。利用は電子マネーに個別に振られたID番号を使って支払うため、カードは必要ありません。残高は発行会社のサーバー上に記録され、管理されています。

事例として、Amazonでの購入に利用できるAmazonギフト券、iPhoneで利用できるiTunesギフトカード、GoogleLLCのOS*2が搭載されたスマートフォンで利用できるGoogle Playギフトカードなどがあり、パソコンやスマートフォン、コンビニエンスストアでも購入できます。

3.資金決済法の概要

1)電子マネーを規制する資金決済法

資金決済法は電子マネーなどの前払式支払手段を発行する事業者(前払式支払手段発行者)を規制しています。カードの有無や方式の違い、利用店舗の範囲などにより分類されています。同様な支払手段でも、自治体が発行するものや博物館の入場券など、前払式支払手段に含まれないものもあります。発行者が運営する店舗やインターネットショップに限定して利用できる場合は「自家型」、発行者に限定せず第三者が運営する店舗やインターネットショップ(加盟店)でより広く利用できる場合を「第三者型」として区別しています(図3)。

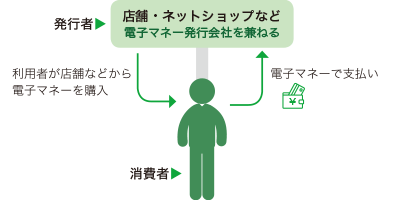

図3 自家型と第三者型の違い

自家型

店舗やネットショップなどが自ら発行する電子マネー

消費者は事前に店舗やネットショップなどから電子マネーを購入し、商品購入やサービス利用の際の支払いにあてる

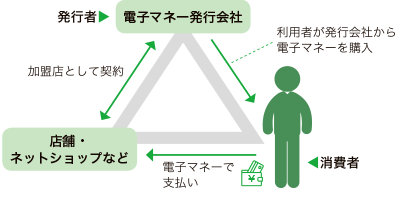

第三者型

利用できる店舗やネットショップ(加盟店)を広く募ってより便利に利用できるように考えられた電子マネー

消費者は事前に電子マネー発行会社から電子マネーを購入し、利用できる店舗やネットショップなどで商品購入やサービス利用の支払いにあてる

2)代表的な規制内容

前払式支払手段発行者には、主に次の項目が義務付けられます。

- 表示義務と情報提供義務

-

- 発行者の氏名、商号または名称

- 支払可能金額等

- 有効期間または期限

- 苦情または相談窓口(所在地、電話番号)

- 使用できる施設または場所の範囲

- 利用上の注意

- サーバー型、IC型の場合未使用残高またはその確認方法

- 約款等の存する旨

- 発行廃止に伴う払戻しの義務

- 発行廃止とは、前払式支払手段の発行および利用の双方を取りやめる場合を指す。

- 発行保証金の供託義務等

- 基準日に、未使用残高が1千万円を超えた場合、その未使用残高の1/2以上の額を供託

発行者が利用者に重要な項目を誤解のないよう知らせることはとても重要です。当然のことながら、利用者も電子マネーのカードなどに記載されている各項目を読んで理解した上で利用すべきです。

カードがある電子マネーでは、重要な項目はカードの裏面に記されています。しかし、最近はサーバー型のようにカードのないものや、カードがあっても記載するスペースが限られるものも増えてきました。そこで、購入時に電子メールで告知したり、ウェブサイトで告知することも認められています。一般社団法人日本資金決済業協会(資金決済法により認定された認定資金決済事業者協会)のウェブサイトに告知すべき項目が表示されている電子マネーもあります。利用者自ら事前にメールやウェブサイトの情報を確認しておくことが重要です。

3)規制内容に関する注意事項(払い戻しが原則禁止)

前払式支払手段を理解する上で注意すべき点があります。それは、電子マネーの発行が停止され利用できなくなる場合を除き、原則として残高の払い戻しが禁止されていることです。発行者に払い戻しを依頼しても断られ、残高を使い切るように言われることがあるのはこのためですが、不親切に感じる利用者もあるかもしれません。電子マネーはあくまで商品やサービスを購入するためのサービスで、現金を引き出すこと(払い戻し)が目的ではありません。残高を自由に払い戻しできるようになると、資金移動や為替行為とみなされ、前払式支払手段とはいえなくなる可能性があるからです。しかし、この制限に関しては一部に例外が認められています。例えば交通乗車券は資金決済法が施行される前から未使用の乗車券の払い戻しが認められていたため、カードを使用停止する場合などは利用者に残高を払い戻ししています。しかし、あくまでこれは例外として特別に認められた運用です。

4.電子マネーが絡む消費者問題の例

サーバー型の電子マネーはコンビニエンスストアなどで手軽に購入できることから、このしくみを悪用した詐欺も発生しています。他人をだましてコンビニエンスストアで電子マネーを購入させ、ID番号を盗み取るという手口(プリペイドカード詐欺)で、サーバー型電子マネーの大きな課題となっています。

事例 1 コンビニで電子マネーを買ってきて!

スマートフォンやパソコンの画面に「利用料金が未納」「裁判になります」「示談金が必要です」などと表示され、問い合わせ先に連絡したら、コンビニエンスストアで電子マネーを買ってID番号を連絡するようにいわれた…。

プリペイドカード詐欺の手口は巧妙で、被害者も若年層から中高年層までとても幅広い傾向にあります。インターネットやスマートフォンの画面に現れたメッセージに驚き、あせって画面に表示された連絡先に電話をかけると、サーバー型電子マネーをコンビニエンスストアで購入し、ID番号を連絡するように指示されます。コンビニエンスストアで購入できる電子マネーの額面は高くても数万円程度なのですが、一度ID番号を連絡すると「和解手続きが必要」などと次のステップを指示され、次から次へと電子マネーの購入を繰り返してしまいます。実際に被害額が数百万円に及ぶ事例も発生しています。

最近ではコンビニエンスストアで電子マネーを購入しようとすると、レジの画面などに警告のメッセージを表示するなどして注意を促していますが、依然として被害は発生しています。

「利用料金が未納」「裁判になります」「示談金が必要です」などのメッセージには騙されないよう注意してください。

事例 2 子供が親に無断で課金!

子どもがスマートフォンでオンラインゲームを利用し、親に無断で課金をしていたことが分かった。その際の支払いに電子マネーを購入しつづけ、高額の請求があった。

オンラインゲームを利用して親に無断で課金し、歯止めがきかなくなり親の携帯電話利用料やクレジットカードに高額の請求がきて発覚するという事例が増えています。オンラインゲームで利用できる電子マネーにはたくさんの種類がありますが、多くの場合購入の際にキャリア決済(携帯電話の料金とあわせて請求される方式)やクレジットカードで支払うことができます。キャリア決済の場合は親がまとめて支払う契約も多く、気づかないうちに子供が高額利用してしまうこともあります。また、子供がスマートフォンに親のクレジットカード番号を登録し、電子マネーを購入し続ける事例も増えています。損害額は増加傾向にあり、数十万から百万円を超える事例も出ています。

このようなトラブルを防ぐには、日頃から親が子供のスマートフォンの利用状況を常に気にかけておくことが重要です。

5.サービスの多様化と課題

最近ではスマートフォンに電子マネーの機能を設定し、お店ではカードの代わりにスマートフォンを読取機にかざして支払うサービス(アプリ)も増えています。スマートフォンさえあればお財布も不要なため便利なサービスと言えます。

1)電子マネーの残高管理

通帳や利用明細が発行される銀行口座やクレジットカードと異なり、電子マネーには利用明細がなく、あっても直近の利用履歴しか見れないものがありました。しかし、小遣い帳アプリを使うことで、銀行口座やクレジットカードと同様に利用状況を把握することも簡単にできるようになりました。

2)個人情報の管理が課題に

電子マネーの発行者は利用者の消費動向などを把握しているので、そのような情報をマーケティングなどの目的で活用することがあります。例えば交通乗車券は利用者がどこから来て何を買ったか、などの情報を把握できます。利用者は電子マネーの利用履歴が発行会社に記録されており、その情報が何らかの目的で利用される可能性を認識すべきです。それでも、消費者が交通乗車券や電子マネーを使わずに生活することが困難になってきているので、事業者には適正な個人情報の管理と利用が強く求められます。

小遣い帳アプリは個人の資産や消費傾向を把握しており、万一アプリの運営会社のサーバーから情報が漏洩すれば深刻な問題になります。運営会社は金融機関と同様厳重にセキュリティ対策を行っていますが、利用者は大切な個人情報を事業者に預けていることを認識しておくべきです。ID /パスワード管理も重要です。パスワードの使い回しをしないなど、今後は管理をより厳格化していくよう利用者自ら習慣づけていくべきです。

6.最後に

日本は、2025年までに現金に対してクレジットカードや電子マネーなどの「キャッシュレス」で支払う比率を4割にまで高めようとしています。電子マネーはクレジットカードなどと共に今後ますます重要な役割を担うようになってくるでしょう。

特に若年層は多様な電子マネーやスマートフォンの便利なアプリなどを柔軟に受け入れていくでしょう。

こういう時代に消費者にとって最も大切なことは、新しいサービスに正しく対応できるように充実した啓発活動や教育体制が必要になってきます。電子マネーを利用する際には注意事項をきちんと読み、特徴や注意点をよく理解した上で使うこと。そして自分の消費スタイルや行動パターンにあった電子マネーを選び、それを正しく利用するよう心がけることが重要です。

*1 関東学院大学・経済学部、経営学部の学生(筆者の講義「eビジネス事情」受講生、回答数125、キャンパスの所在は横浜市)

*2 GoogleLLCがスマートフォンのために設計・開発した基本ソフトウェア。アンドロイドとも呼ばれている。

Copyright Tokyo Metropolitan Government.

Copyright Tokyo Metropolitan Government.